NOS SERVICES

GESTION PATRIMONIALE

SANTÉ / PRÉVOYANCE / RETRAITE

Chefs d’entreprise, salarié, demandeur d’emploi, retraité : êtes-vous bien couverts ?

QU’EST-CE QUE LA PROTECTION SOCIALE ?

En famille ou en solo, en perso ou en pro, vous avez besoin d’une protection sociale adaptée !

Mais savez-vous vraiment ce qu’est la protection sociale ?

Ce terme regroupe deux grandes familles de contrats :

LA COMPLEMENTAIRE SANTE

La complémentaire santé, aussi appelée mutuelle, vise à prendre en charge les frais de santé (hospitalisation, soins courants, optique, dentaire, médecines douces…) qui ne sont pas remboursés par la sécurité sociale.

C’est un dispositif dont bénéficient les salariés au sein de leur entreprise, grâce à sa mise en place obligatoire par l’employeur ; ou souscrite individuellement.

L' ASSURANCE PREVOYANCE

L’assurance prévoyance vise à pallier un manque de revenu en cas d’arrêt de travail, pour cause d’incapacité, invalidité, ou lors d’un décès, permet une indemnisation aux proches survivants. Ce contrat permets également d’être couvert lors de situation comme :

- En présence de plusieurs associés, possibilité de couvrir le montant des parts afin que l’associé survivant en cas de décès puisse racheter les parts ;

- En présence d’un collaborateur clé, la prévoyance peut permettre de verser une indemnisation en cas d’arrêt de travail de celui-ci, indemnisation permettant d’embaucher quelqu’un d’aussi qualifié sans effort de trésorerie supplémentaire.

Ce dispositif assure la pérennité de votre activité professionnelle et protège vos proches.

Alors quelle que soit votre situation contactez-nous, vous méritez une couverture optimale !

LA RETRAITE

Ce revenu se constitut de plusieurs manières :

- - Par les cotisations sociales prélevées sur votre ou rémunération,

- Par des cotisations volontaires sur un contrat mis en place à titre individuel.

Les cotisations sociales permettent d’alimenter les deux premiers paliers qui constituent la pension de retraite :

- La retraite de base : désigne la pension de retraite de premier niveau, obligatoire.

- La retraite complémentaire : constitue le 2 ème pilier de la retraite obligatoire. Elle intervient en complément de la retraite de base.

Les cotisations volontaires vous permettent de constituer une retraite supplémentaire : PER, Madelin, article 83, PERP, PERCO.

Quelle que soit votre catégorie socio professionnelle et votre âge, étudions ensemble votre profil afin d’établir votre bilan retraite.

PRÊT IMMOBILIER

Votre Courtier en prêts immobiliers, rachats de prêts et assurances de prêts

VOTRE COURTIER EN PRÊTS IMMOBILIERS, RACHATS DE PRÊTS ET ASSURANCES DE PRÊTS

Vous recherchez :

- un courtier efficace près de chez vous ?

- le meilleur taux d’intérêts pour votre prêt ?

- une assurance de prêt optimale jusqu’à 50% moins chère que la banque ?

Avenir Epargne négocie pour vous les meilleurs taux et conditions du marché, & vous accompagne à chaque étape de votre financement jusqu’à la remise des clefs, voir même après !

L’étude est gratuite et sans engagement !

N’hésitez pas à consulter l’un de nos experts !

ASSURANCE EMPRUNTEUR

Obligatoire : La nouvelle assurance de prêt doit présenter un niveau de garantie au moins équivalent au contrat actuel.

Elle est indispensable pour l’obtention d’un emprunt auprès d’une banque, elle permet de vous protéger ainsi que votre famille.

L’assureur s’engage à rembourser le capital restant dû en cas de décès ou d’invalidité et à prendre en charge, selon les conditions, vos mensualités d’emprunt en cas d’incapacité.

Vous avez le droit de choisir une assurance individuelle auprès de la compagnie de votre choix, quelle que soit l’étape de mise en place de votre contrat de prêt.

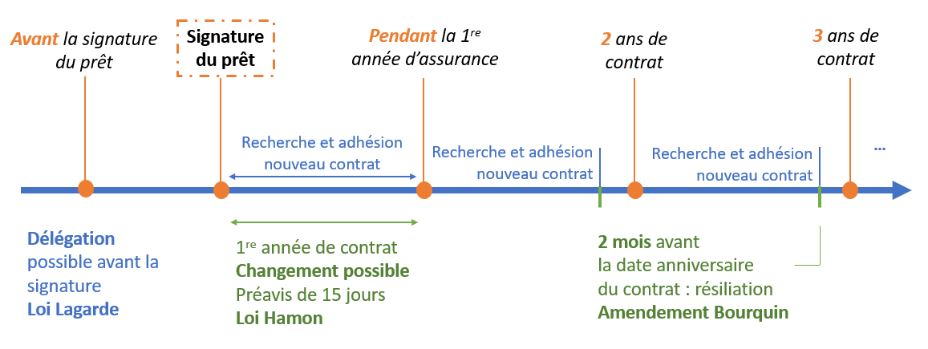

Quand et comment souscrire ? On vous explique tout :

- Avant ou pendant la signature de l’offre de prêt grâce à la Loi LAGARDE Vous pouvez choisir une compagnie d’assurance autre que celle proposée par votre banque.

- Vous pouvez changer d’assurance de prêt et résilier celle souscrite auprès de votre banque en respectant un préavis de 15 jours pendant la première année de votre adhésion, grâce à la Loi HAMON.

- Après un an d’adhésion, vous pouvez changer d’assurance de prêt chaque année à la date de l’échéance annuelle et ainsi résilier celle souscrite auprès de votre banque en respectant un préavis minimum de 2 mois, grâce à la Loi BOURQUIN.

Nous pouvons vous accompagner dans sa mise en place, contactez-nous, nous nous occupons du reste !

IMMOBILIER

DISPOSITIF PINEL

Ce dispositif vous permet sous certaines conditions, de bénéficier d'une réduction d'impôt (de 12 % à 21 %) grâce à l'acquisition d'un bien dans un immeuble collectif neuf, et de sa mise en location nue pendant 6, 9 ou 12 ans.

Notre conseil

Dispositif pertinent pour tous les contribuables qui souhaitent investir dans l’immobilier et avoir une gestion déléguée.

Contactez-nous pour réaliser une simulation sur mesure.

Nous contacterAcquisition possible : en nom propre, en parts de SCI à l’IR ou de SCPI, en indivision

2 investissements possibles par an dans la limite du plafond de 300.000 €

La location possible à un membre du foyer fiscal, un ascendant ou un descendant du propriétaire (détaché fiscalement)

Entre dans le champ d’application du plafonnement des niches fiscales (10 000 €)

Mode d’acquisition pas possible en démembrement

La réduction annuelle d’impôt non utilisée partiellement une année est définitivement perdue

Dispositif CENSI-BOUVARD

Vous investissez dans un bien dans une résidence de services (résidences universitaires, maisons de retraite, EHPAD, etc.), la société de gestion le mettra en location meublée pour une durée minimale de 9 ans. Vous pourrez bénéficier de la récupération de la TVA (au taux de 20 %) sur le prix d’achat ainsi que de la réduction d’impôt de 11 % sur le prix total lissée sur 9 ans.

Notre conseil

Dispositif pertinent pour tous les contribuables qui souhaitent investir dans l’immobilier et avoir une gestion déléguée.

ontactez-nous pour réaliser une simulation sur mesure.

Nous contacterPossibilité de réaliser plusieurs investissements dans l'année (plafond de 300 000 €)

Peut être détenu en indivision

Eligible sur tout le territoire

Pas de plafond de ressources du locataire, ni de plafonds de loyers

Gestion intégralement déléguée du logement

Entre dans le champ d’application du plafonnement des niches fiscales (10 000 €)

Engagement de 9 ans

Pas d’amortissement comptable praticable sur le bien

Location obligatoirement confiée à l’exploitant de la résidence, impossible d’en faire bénéficier un proche

Dispositif MALRAUX

S’adresse aux investisseurs qui contribuent à la rénovation d’immeubles à caractère historique ou esthétique, dans le but de les mettre en location nue.

Ce protocole est encadré et fait l’objet d’un suivi par un Architecte des Bâtiments de France.

La réduction d’impôt Malraux est directement calculée sur le montant des travaux de restauration, lesquels ne peuvent dépasser 400 000 € sur 4 ans consécutifs. Elle s’élève à :

30 % pour les immeubles situés dans :

- un Site Patrimonial Remarquable avec Plan de Sauvegarde et de Mise en Valeur (PSMV) approuvé ;

- les quartiers anciens dégradés (QAD) ;

- les quartiers conventionnés NPNRU.

22 % pour les immeubles situés dans :

- un Site Patrimonial Remarquable avec Plan de Valorisation de l’Architecture et du Patrimoine (PVAP) approuvé

OU dont le programme de restauration a été déclaré d’utilité publique.

Notre conseil

Un investissement permettant de se constituer un patrimoine de qualité pour les contribuables fortement imposés.

Contactez-nous pour réaliser une simulation sur mesure.

Nous contacterLa réduction d'impôt est accordée dès l’année d’acquisition

La fraction de la réduction d'impôt non imputée est reportable

Exclus du champ d'application du plafonnement global des niches fiscales

Engagement de location minimale de 9 ans

Peu de programmes éligibles et souvent onéreux, de par leurs emplacements

Investissements lourds et qui doivent respecter à la lettre le formalisme prévu par la réglementation, sous peine de remettre en cause les avantages fiscaux

Dispositif DENORMANDIE

La loi Denormandie complète le Pinel ancien et remplace la loi Cosse. Elle offre les mêmes taux de réductions d’impôt que la loi Pinel et impose les mêmes conditions de location nue (plafonds de loyer et de ressources, prix du m² plafonné, etc.), mais elle se concentre uniquement sur les biens anciens, à rénover, situés en centre-ville.

Le champ d’investissement s’applique uniquement aux centres urbains des communes ayant signées une convention « Cœur de ville » avec l’État ou qui font l’objet d’une Opération de Revitalisation du Territoire (ORT). Soit environ 250 communes sur l’ensemble du territoire français.

Désormais, les bouquets de travaux éligibles à la réduction d’impôt s’alignent sur ceux proposés par le Prêt à Taux Zéro (PTZ) dans l’ancien. De plus, le dispositif s’ouvre désormais à l’ensemble des quartiers dans les villes éligibles.

Les travaux doivent représenter au moins 25 % du coût total de l'opération.

Notre conseil

Dispositif pertinent pour tous les contribuables qui payent plus de 3 000 € d’impôts sur le revenu par an.

Contactez-nous pour réaliser une simulation sur mesure.

Nous contacterLocation possible avec un membre du foyer fiscal, un ascendant ou un descendant du propriétaire (détaché fiscalement)

2 investissements possibles par an dans la limite du plafond de 300 000 €

Emplacements qualitatifs

Plafonds des ressources du locataire et du montant du loyer

Entre dans le champ d’application du plafonnement des niches fiscales (10 000 €)

La réduction annuelle d’impôt non utilisée partiellement une année est définitivement perdue

Dispositif MONUMENTS HISTORIQUES

Vous pourrez profiter de cette loi si vous achetez un bien immobilier qui a été inscrit ou classé aux Monuments Historiques et que vous entreprenez des travaux en vue de le restaurer selon les conditions requises. Le bien doit être conservé pour une durée minimum de 15 ans.

Notre conseil

Dispositif pertinent pour tous les contribuables dont les revenus sont situés dans les tranches d’impositions entre 41 % et 45 %.

Contactez-nous pour réaliser une simulation sur mesure.

Nous contacterPeut être détenu en démembrement ou en indivision

Exonération totale des droits de mutation pour cause de succession ou de donation

Jouissance de l'immeuble en résidence principale possible, tout en constatant un déficit foncier imputable sans limitation sur le revenu global, même lorsque l'immeuble ne dégage pas de recettes

Décote pratiquée sur l'évaluation du bien en matière d' IFI en raison de certaines contraintes

Engagement de conservation d'au moins 15 années à compter de l’acquisition, s'applique à tous les propriétaires même en cas de donation ou succession

Investissement considérable de part les coûts engagés et la réglementation à respecter

Produit extrêmement rare et limité

Lorsque vous louez un bien immobilier en dehors de tout dispositif de défiscalisation, il vous est malgré tout possible de réduire le montant de vos impôts grâce au mécanisme du déficit foncier. Ce dernier provient du droit commun applicable aux revenus fonciers.

Relativement méconnu des investisseurs, le déficit foncier permet d’«effacer» une partie de ses revenus fonciers de ses impôts.

L’un de ses avantages majeurs : ce dispositif de droit commun n’entre pas dans le plafonnement global des niches fiscales. Ses effets minorants sur la facture fiscale peuvent s’ajouter à ceux des autres lois de défiscalisation. En règle général, on créé un déficit foncier par la réalisation de travaux dans un logement, ce qui nous génère une économie d’impôts

Comment fonctionne le déficit foncier ?

Quand un particulier loue un bien immobilier, il perçoit des loyers (revenus fonciers).

Le déficit foncier se crée lorsque le montant des charges liées au bien est supérieur au montant des loyers perçus.

Ce déficit est déductible du revenu global dans la limite de 10 700 € par an. Le déficit restant étant reportable sur 10 ans uniquement dans la catégorie des revenus fonciers.

Notre conseil

Outil pertinent pour les contribuables qui ont d’important revenus fonciers.

Contactez-nous pour réaliser une simulation sur mesure.

Nous contacterLa société civile de placement immobilier (SCPI)

La société civile de placement immobilier est un organisme de placement collectif qui a pour objet exclusif l'acquisition et la gestion d'un patrimoine immobilier locatif (immobilier d'entreprise, immobilier d'habitation...).

En savoir plusCROWDFUNDING (prêt participatif)

Vous avez l’opportunité d’investir en ligne dans un projet immobilier, par le biais d’une plateforme de financement participatif.

Le promoteur fait appel à des ressources financières auprès des investisseurs afin de financer un projet. Profitez d’un potentiel de rendement annuel de 7 à 12 % avant impôts.

Notre conseil

Donnez vie à des projets de promotion immobilière en diversifiant votre portefeuille !

Contactez-nous pour réaliser une simulation sur mesure.

Nous contacterInvestissez dans l’immobilier à partir de 1 000 €

Placements à court/ moyen terme (6 à 48 mois)

Rendement et fiscalié attractifs

Eligible aussi pour les marchands de biens et de réhabilitation

Sélection stricte des projets de promotions afin de réduire le risque de perte en capital

Risque d'illiquidité

Investissement comptant uniquement

Statut Loueur en meublé non professionnel (LMNP)

La location meublée consiste à louer un ou plusieurs biens équipés d’un mobilier dont la liste des équipements requis est très encadrée.

L'activité de loueur en meublé est exercée à titre non professionnel lorsqu'au moins l'une des 2 conditions suivantes n'est pas remplie (article 155, IV du code général des impôts) :

- Les recettes annuelles retirées de cette activité par l'ensemble des membres du foyer fiscal excèdent 23 000 € ;

- les recettes excèdent les revenus du foyer fiscal soumis à l'impôt sur le revenu dans les catégories des traitements et salaires au sens de l'article 79 du CGI (y compris les pensions et rentes viagères ainsi que les revenus des gérants et associés mentionnés à l’article 62 du CGI), des bénéfices industriels et commerciaux autres que ceux tirés de l'activité de location meublée, des bénéfices agricoles et des bénéfices non commerciaux.

S’il s’agit d’une activité civile d’un point de vue juridique, la location meublée est considérée d’un point de vue fiscal comme une activité commerciale, ce qui présente des avantages importants. En effet, la location meublée génère des revenus qui sont imposables dans la catégorie des bénéfices industriels et commerciaux (BIC).

En savoir plusDeux régimes sont alors applicables : le Micro BIC (qui consiste à prendre vos loyers et pratiquer un abattement de 50% sur les revenus imposables) ou le régime réel (qui consiste à amortir le bien immobilier). Le régime réel est souvent beaucoup plus intéressant, mais nécessite l’intervention d’un comptable.

Le bien immobilier devient alors une masse amortissable (en dehors du terrain qui ne l’est pas), et comptablement, vous pourrez déduire de vos revenus de manière linéaire la valeur du bien.

La fiscalité peut être neutralisée pendant un certain nombre d’année avant que le profit en BIC ne devienne taxable. Cela permet de générer des revenus sans avoir un impôt qui viendrait trop pénaliser vos rendements.

Notre conseil

Ce statut permet de développer son patrimoine tout en créant une source de revenus complémentaires pas ou peu fiscalisés.

Contactez-nous pour réaliser une simulation sur mesure.

Nous contacterStatut Loueur en meublé professionnel (LMP)

Le LMP permet avant tout de se constituer un patrimoine. La location peut être aussi uniquement saisonnière, du moment que l'activité est exercée à titre professionnel et habituel pour : un appartement, une maison, une chambre, d'une partie de la résidence principale, ou même d’une résidence de services ou de tourisme.

Pour avoir le statut de loueur en meublé professionnel (LMP), les 2 conditions suivantes doivent être réunies :

- Les recettes locatives annuelles retirées de cette activité (total des loyers TTC, charges comprises) par l'ensemble des membres du foyer fiscal doivent dépasser 23 000 € sur l'année civile, y compris en cas de clôture d'exercice en cours d'année (plafond ajusté au prorata en cas de création d'activité en cours d'année)

- Ces recettes locatives doivent être supérieures au montant total des autres revenus d'activité du foyer fiscal (salaires, autres BIC...) ;

La location meublée génère des revenus qui sont imposables dans la catégorie des bénéfices industriels et commerciaux (BIC).

Le bien immobilier devient alors une masse amortissable (en dehors du terrain qui ne l’est pas), et comptablement, vous pourrez déduire de vos revenus de manière linéaire la valeur du bien.

Cela permet de générer des revenus sans avoir un impôt qui viendrait trop pénaliser vos rendements.

Notre conseil

Ce statut permet la déduction des déficits également sur le revenu global à la différence du LMNP.

Contactez-nous pour déterminer si vous êtes concerné par ce statut.

Nous contacterASSURANCES POUR PARTICULIERS ET PROFESSIONNELS

FINANCIER

Une offre globale et indépendante à partir d'une analyse de votre situation existante.

De vos objectifs et de votre sensibilité au risque, nous vous proposons différentes stratgies en optimisant la diversification de votre patrimoine financier :

- ASSURANCE VIE

- PEE/ PEI

- PER

- PEA

- CONTRAT DE CAPITALISATION

- PRIVATE EQUITY

- PRODUIT STRUCTURÉ

- FIP/FCPI/FCPR

- GIRARDIN INDUSTRIEL

- GESTION DE PORTEFEUILLE

.png)

.png)

.png)

(1).png)